Jak Skatteoppgjør wpływa na zdolność kredytową w Norwegii?

Każdy, kto już rozliczał się z podatku w Norwegii, pewnie miał do czynienia z tym dokumentem. Jednak wyjaśnijmy sobie w kilku zdaniach, czym on właściwie jest. Skatteoppgjør to nic innego, jak wynik norweskiego rozliczenia podatkowego. Dokument ten podsumowuje obowiązki podatkowe za dany rok podatkowy i zawiera m. in. informację o ewentualnych nadpłatach lub niedopłatach do podatku, które należy uregulować.

Skatteoppgjør ma kluczowe znaczenie dla kredytobiorców, ponieważ może wpłynąć na ich punktację kredytową oraz zwiększyć szanse na uzyskanie kredytu gotówkowego lub refinansowania swoich zadłużeń.

Jak Skatteoppgjør wpływa na zdolność kredytową?

Zdolność kredytowa to ocena ryzyka kredytowego, którym banki i inne instytucje finansowe posługują się w celu oceny wiarygodności kredytowej osoby ubiegającej się o kredyt. Banki i instytucje finansowe określają w ten sposób prawdopodobieństwo, z jakim będziesz w stanie spłacić zaciągnięty kredyt w wyznaczonym czasie.

Skatteoppgjør odgrywa istotną rolę w ocenie zdolności kredytowej. Zawiera kluczowe elementy do wyliczenia zdolności kredytowej, takie, jak: dochód, dane adresowe, posiadane kredyty, ruchomości oraz nieruchomości. Przede wszystkim - podsumowuje dochody za dany rok podatkowy. A im wyższe dochody, tym większa szansa na uzyskanie kredytu.

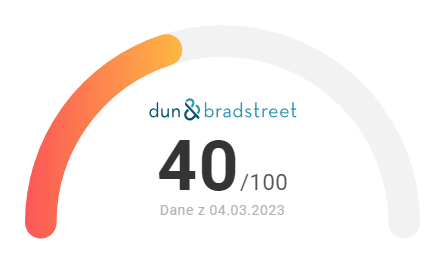

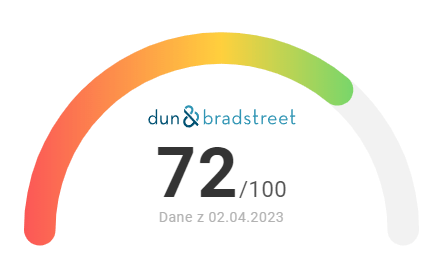

Scoring kredytowy w Dun&Bradstreet (dawniej Bisnode)

Ważnym elementem uwzględnianym przez instytucje finansowe podczas określania zdolności kredytowej klienta jest scoring kredytowy (punktacja kredytowa) wystawiany dla instytucji finansowych w celu określenia wiarygodności klienta. Jednym z systemów określających ten scoring jest system z Dun&Bradstreet (dawniej znany jako Bisnode).

Aby bezpłatnie sprawdzić swój scoring wystarczy, że zalogujesz się do aplikacji GjeldsMonitor.

Wśród branych pod uwagę do scoringu czynników znajdują się przede wszystkim:

- zawód kredytobiorcy,

- wykształcenie,

- aktualny status mieszkaniowy,

- konkretna dzielnica zamieszkana przez kredytobiorcę,

- czas zamieszkania pod aktualnym adresem,

- wysokość miesięcznych dochodów,

- posiadanie telefonu,

- stan cywilny oraz wiek,

- liczba osób będących na utrzymaniu kredytobiorcy,

- rachunki bankowe, które posiada,

- referencje bankowe,

- ubezpieczenia na życie,

- posiadanie samochodu,

- karty płatnicze,

- okres zatrudnienia w tym samym przedsiębiorstwie,

- okres zatrudnienia na aktualnym stanowisku pracy,

- okres zatrudnienia u poprzedniego pracodawcy.

Dodatkowo, w raportach można znaleźć informacje zeznaniach podatkowych i dochodach za lata wcześniejsze, o aktualnych zadłużeniach, jak np. leasing, czy kredyt na samochód, jak również o długach z przeterminowaną płatnością, np. inkasso. Przed wnioskowaniem o kredyt warto sprawdzić swój scoring w tym systemie oraz upewnić się, czy dane są aktualne.

Jakie informacje podatkowe znajdziesz w raporcie Dun&Bradstreet (dawniej Bisnode)?

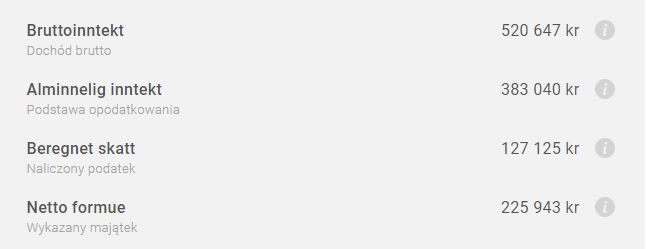

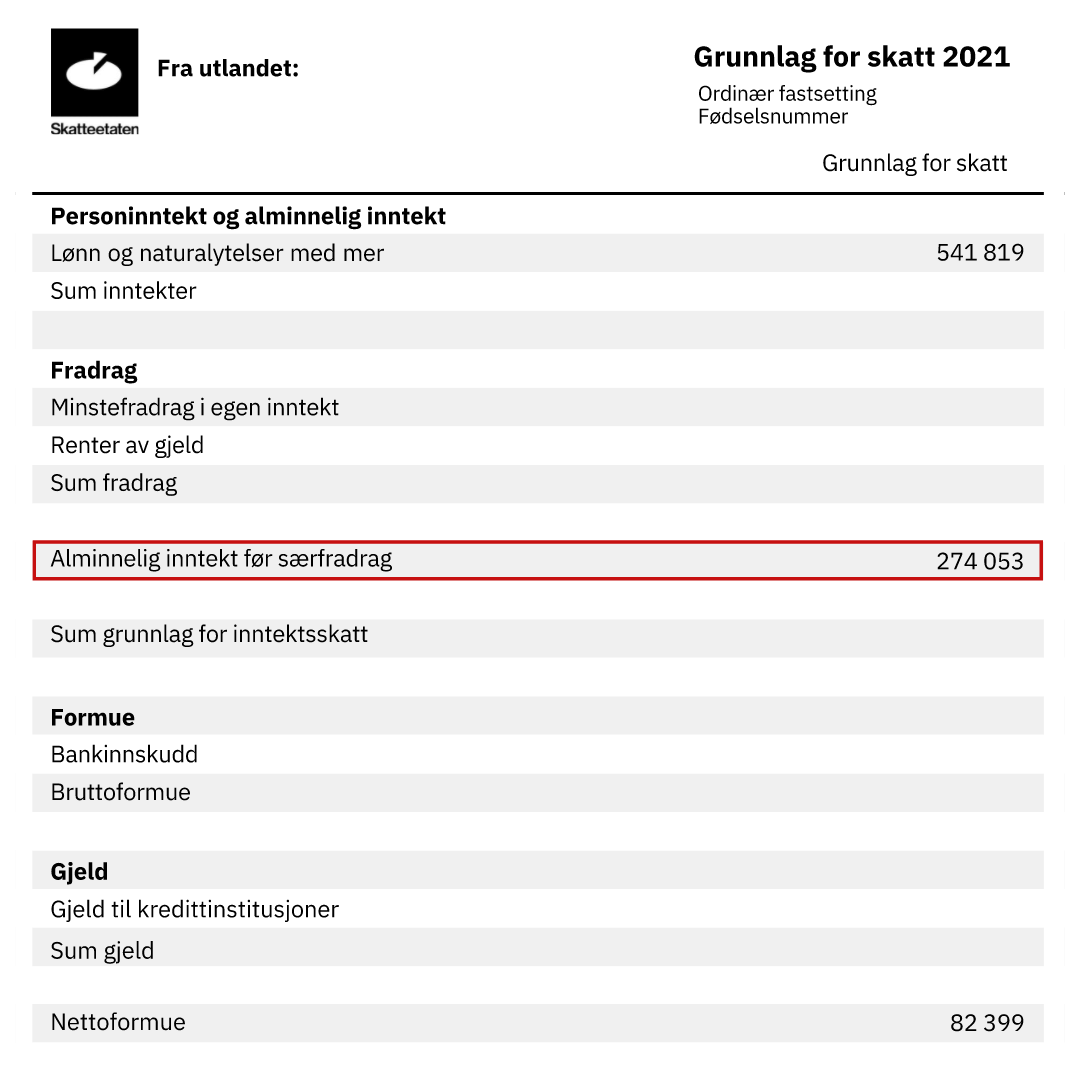

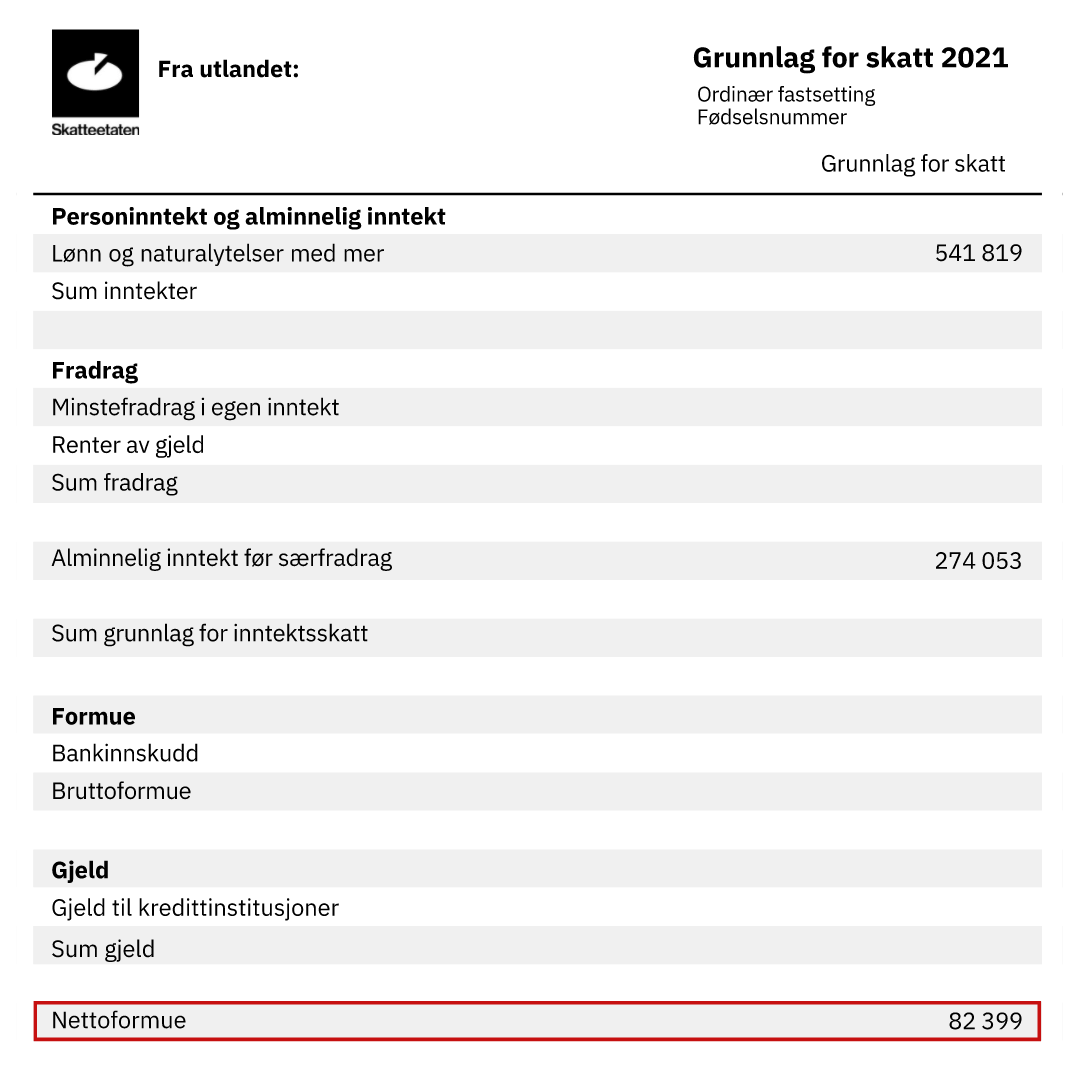

Jeśli zdecydujesz się na sprawdzenie swojego scoringu finansowego w aplikacji GjeldsMonitor, to w sekcji ze swoim scoringiem znajdziesz informacje o zeznaniach podatkowych z ostatnich 3 lat. Poniższe terminy i kwoty znajdują się również na twoim Skatteoppgjør, abyś mógł je porównać i sprawdzić ich poprawność. Omówmy je po kolei.

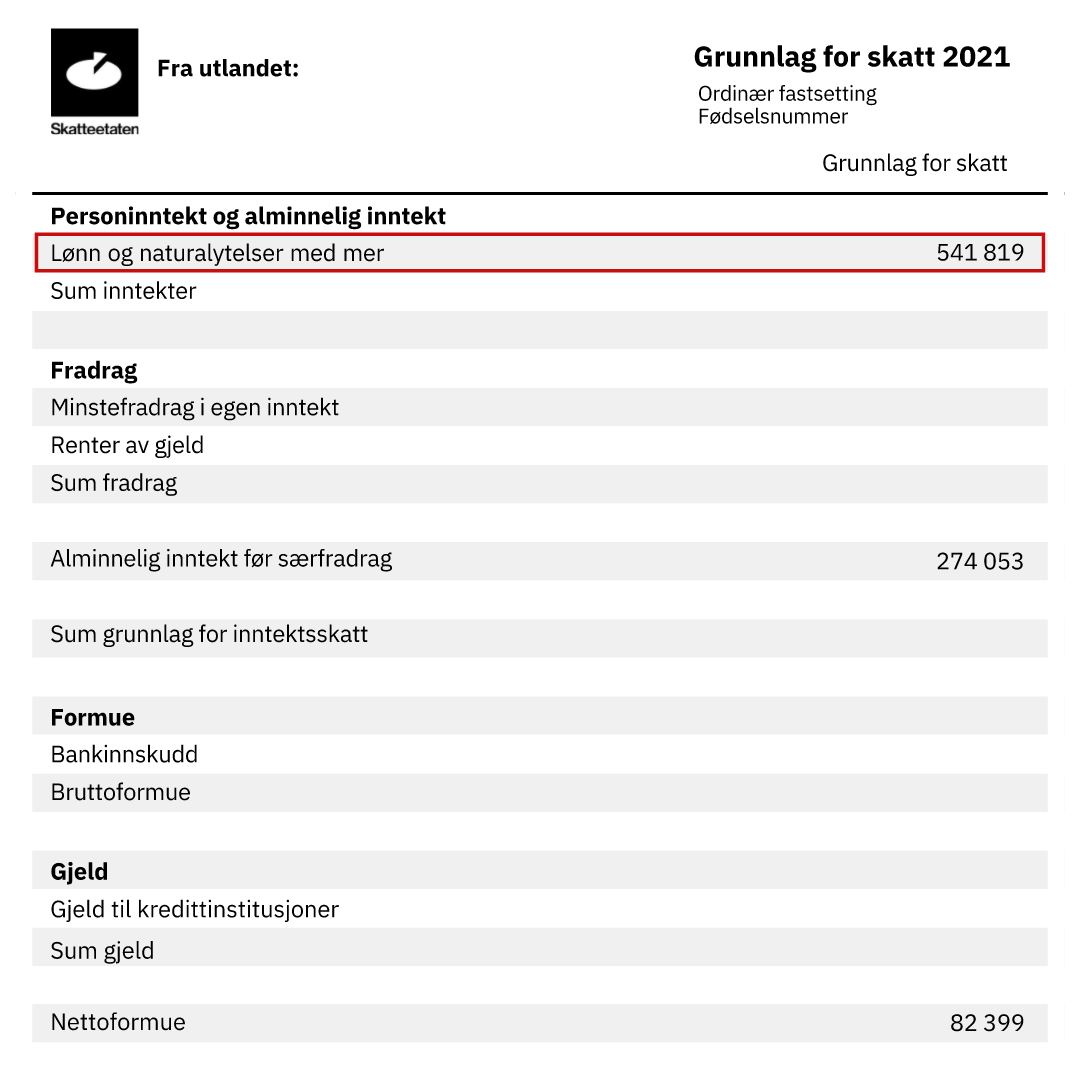

Bruttoinntekt (dochód brutto): to całkowity dochód brutto osiągnięty w danym roku podatkowym. Kwotę dochodu brutto znajdziesz na 3. stronie swojego Skatteoppgjør za dany rok w pozycji “Lønn og naturalytelser med ner”.

Alminnelig inntekt (podstawa opodatkowania): to kwota dochodów brutto pomniejszona o uwzględnione odpisy podatkowe. Każdemu podatnikowi przysługuje co najmniej jeden odpis: minstefradrag (odpis za miesiące pobytu na terenie Norwegii), nawet, jeśli o niego nie wnioskuje. W związku z tym podstawa opodatkowania zawsze będzie niższa niż dochód brutto.

Każdy dodatkowy odpis podatkowy powoduje zmniejszenie kwoty alminnelig inntekt. Może on więc wynosić 0 kr, gdy wysokość odpisów podatkowych jest wyższa niż wysokość dochodu brutto. Kwotę alminnelig inntekt znajdziesz na 1. i 3. stronie Skatteoppgjør.

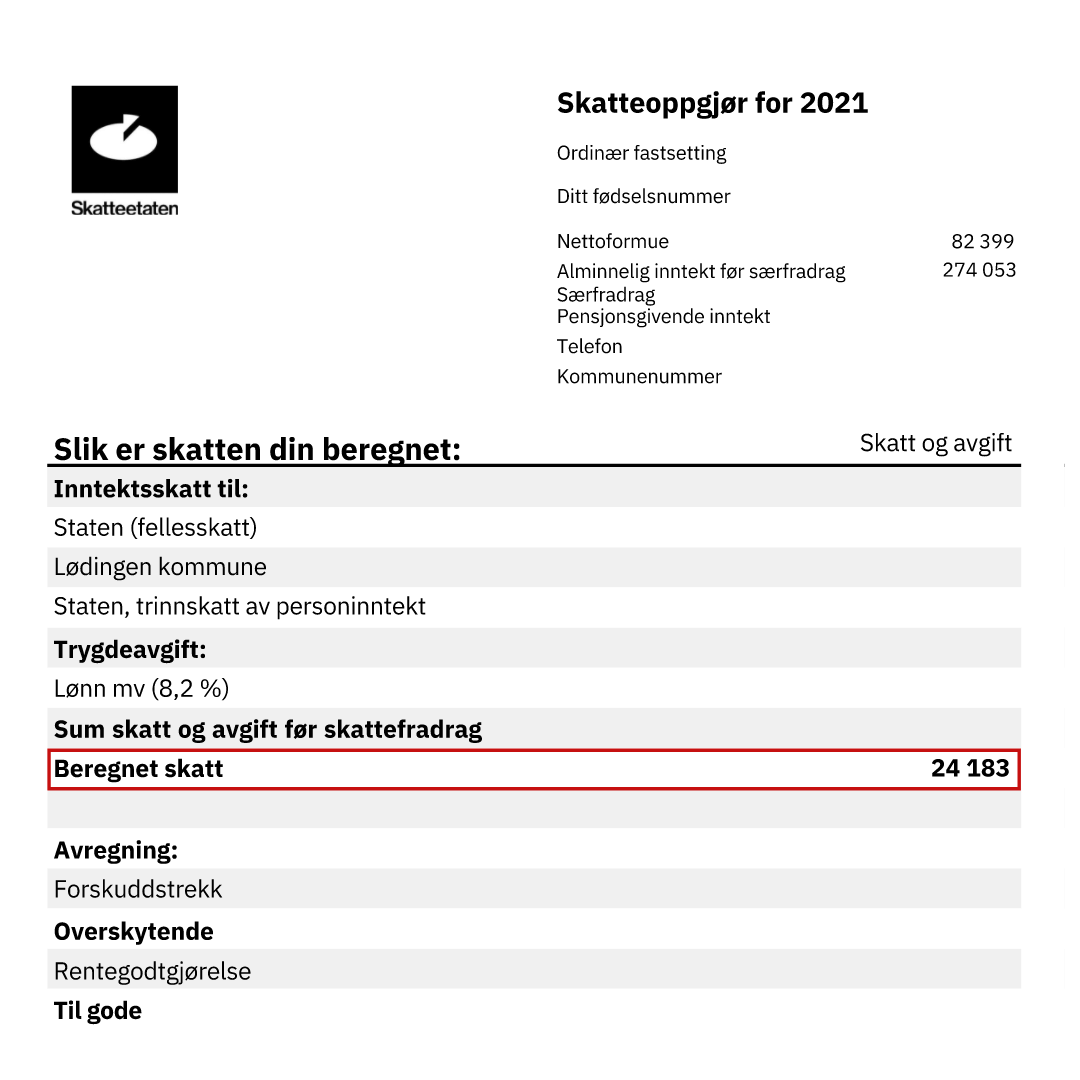

Beregnet skatt (naliczony podatek): to kwota należnego podatku za dany rok rozliczeniowy. Wysokość naliczonego podatku znajdziesz na 1. stronie Skatteoppgjør.

Netto formue (wykazany majątek): to majątek wykazany w danym roku podatkowym pomniejszony o wysokość zobowiązań kredytowych. Na wysokość majątku składa się suma wartości: oszczędności na kontach, depozytów bankowych, posiadanych nieruchomości, samochodów, łódek, akcji giełdowych, kryptowalut.

Informację o wysokości netto formue znajdziesz na Skatteoppgjør, str. 3 w polu: Nettoformue.

Podsumowanie: jak poprawić zdolność kredytową i zwiększyć szansę na uzyskanie kredytu w Norwegii?

Poprawa zdolności kredytowej i zwiększenie szans na uzyskanie kredytu w Norwegii wymaga planowania i odpowiedzialności finansowej. Regularne spłacanie zobowiązań, utrzymanie niskiego poziomu zadłużenia, unikanie późnych płatności oraz budowanie długoterminowej historii kredytowej, to kluczowe czynniki, które wpływają na zdolność kredytową.

Pamiętaj, że każda instytucja finansowa może mieć nieco inne kryteria, dlatego zawsze warto zasięgnąć porady bezpośrednio u eksperta finansowego. To, co dzisiaj zrobisz dla swojej zdolności kredytowej, może otworzyć przed tobą nowe możliwości finansowe w przyszłości.